�F����ŁA�ꏏ�ɑ����ɂ��čl���܂��H�@�ŗ��m���c���厖�����ł́A�������S����̉�����W���Ă���܂��B �����̂�����͏㕔�̃A�C�R�����N���b�N���Ă�������

��Y�����葱���A�����ł̐\���T�[�r�X�́A���ׂĂ��q���܂���̂����k�����������Ƃ��납��n�܂�܂��B �����ɂ͑������ʓI�ł��B

���������̌�ē� ��

�ŗ��m���c���厖����

�@ �������`�[��

�Z���F651-0051�@

�_�ˎs�������K��6����1��15���@��K�r��905��

TEL:078-891-8000

E-mail:souzoku@fujitax.jp

Q-35 �_�n�̑����Ɋւ��āA�[�ŗP�\���x������ƕ����܂������A�ǂ̂悤�Ȃ��̂ł���

Q-36 �����Ő\����A��Y�������c����蒼�����ꍇ�̉ېł͂ǂ��Ȃ�܂���

Q-37 �����ł̐\���ł͍X���̐������s���P�[�X�������Ƃ̂��Ƃł����A�ǂ̂悤�ȏꍇ�ɍs���̂ł��傤��

Q-38 �푊���l�̊ҕt���Z�����������Y�Ɋ܂܂��Ƃ����̂́A�ǂ̂悤�ȏꍇ�ł���

![]() -35�@�_�n�̑����Ɋւ��āA�[�ŗP�\���x������ƕ����܂������A�ǂ̂悤�Ȃ��̂ł���

-35�@�_�n�̑����Ɋւ��āA�[�ŗP�\���x������ƕ����܂������A�ǂ̂悤�Ȃ��̂ł���

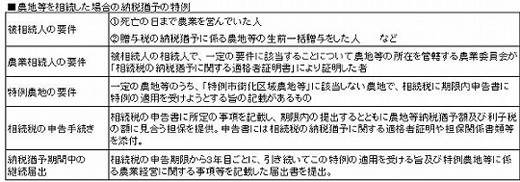

�_�n���ɂ��Ă̑����ł̔[�ŗP�\���x�Ƃ́A�_�Ƃ��c��ł����푊���l���瑊���܂��͈②�ɂ����̔_�n�����擾���������l���A���̔_�n�������������_�Ƃ̗p�ɋ�����ꍇ�A���Y�_�n���̉��z�̂����_�Ɠ������i���镔���ɑΉ����鑊���łɂ��āA�[�ł�P�\���鐧�x�ł��B�_�Ɠ������i�Ƃ́A�_�n�����P�v�I�ɔ_�Ƃ̗p�ɋ������Ƃ����ꍇ�ɒʏ퐬������ƔF�߂��������i�Ƃ��ď������ŋǒ������肵�����i�������A�ʏ�̑�n�]���z�̐��\���̈ꂩ�琔�S���̈�ɉ߂��Ȃ����߁A�����Ŋz��啝�ɗ}���邱�Ƃ��ł��܂��B

�@���̔_�n���̔[�ŗP�\�͎��̂����ꂩ�ɊY�����邱�ƂƂȂ����ꍇ�ɂ́A���̔[�ł��Ə�����܂��B

�@�@����̓K�p���������l�����S�����ꍇ

�@�A����̓K�p���������l���A���̓���̓K�p���Ă���_�n���̑S���^�ł̔[�ŗP�\���K�p����鐶�O�ꊇ���^�������ꍇ

�@�B����̓K�p���������l�������ł̐\����������_�Ƃ�20�N�Ԍp�������ꍇ

�@�@������邽�߂̓K�p�v���ɂ��ẮA���L�̕\���Q�l�ɂ��ĉ������B

(2012.7.6)

�y�[�W�擪�ɖ߂�

![]() -36�@�����Ő\����A��Y�������c����蒼�����ꍇ�̉ېł͂ǂ��Ȃ�܂���

-36�@�����Ő\����A��Y�������c����蒼�����ꍇ�̉ېł͂ǂ��Ȃ�܂���

���@��́A���������l�̑S�������ɐ������Ă����Y�������c�̑S�����͈ꕔ�����ӂɂ�����������A���߂Ĉ�Y�������c���s�����Ƃ͖��Ȃ��Ƃ���Ă��܂��B

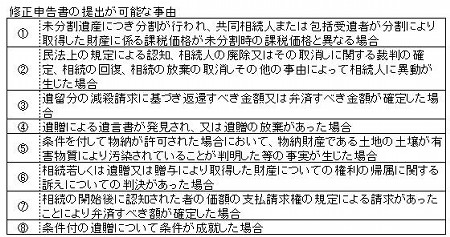

�@�Ŗ@��͈�ʂɁA�����̕����ɂ�苤�������l�ɋA���������Y���̂�蒼���ɂ��Ĕz�������ꍇ�ɂ́A�z��҂̐Ŋz�y���̓K�p���\�ȁu�����v�ɂ͊Y�����Ȃ��Ƃ���Ă��܂��B���̏ꍇ�A�����̂�蒼���ɂ�鑊���l�Ԃ̍��Y�̂����́A���^�ɊY��������̂Ƃ���܂��B�������A�������\�������͊�����\�������o�����҂��A���̎��R�ɂ����Ɋm�肵�������Ŋz�ɕs���z���������ꍇ�ɂ́A�C���\�������o���邱�Ƃ��ł��܂��B���̈��̎��R�ɊY������ꍇ�̏C���\���́A�\��������̎����Ɋ�Â��čs�����̂ł��̂ŁA���ؐł�ߏ��\�����Z�ł͉ۂ���܂���B

�@�Ⴆ�A�����ł̐\����ɔ푊���l���`�̒���a�������������ꂽ�ꍇ�ɁA�����̑������Y�ɂ��Ă͕����̑ΏۂƂ͂����ɁA�V���ɔ������ꂽ����a���̂ݑ����l�Ԃŕ������đ������A�����������Y�ɂ��e�����l�����ꂼ��C���\�����s���̂ł���A�����Ŗ{�ł̑������ɉ����A���ؐł��ېł���܂��B�����A�����̑������Y�ɂ��Ă������̑ΏۂƂ��A�����l�Ԃł������s�����ꍇ�ɂ́A�����̎擾�҂����蒼����̎擾�҂ւ̑��^�ƔF�肳��A����a���ɌW�鑊���ł̉ېłɉ����A���^�ł̉ېł������邱�ƂƂȂ�܂��B�Ȃ��A�@��\����������1�N�ȓ��ł���ꍇ�ɂ́A�X���̐������F�߂���]�n������܂��B

(2012.8.31)

�y�[�W�擪�ɖ߂�

![]() -37�@�����ł̐\���ł͍X���̐������s���P�[�X�������Ƃ̂��Ƃł����A�ǂ̂悤�ȏꍇ�ɍs���̂ł��傤��

-37�@�����ł̐\���ł͍X���̐������s���P�[�X�������Ƃ̂��Ƃł����A�ǂ̂悤�ȏꍇ�ɍs���̂ł��傤��

��ʂɍX���̐����Ƃ́A�\�������o�����҂��A���̒�o��ɉېʼn��i��Ŋz���ߑ�ł��邱�ƂɋC�t�������߁A��������邽�߂ɁA�@��\��������1�N�ȓ��Ɍ���A���̉ېʼn��i��Ŋz��K���Ȑ��l�ɒ�������悤�ɏ����Ŗ������Ɂu�X���̐������v���o���邱�Ƃ������܂��B�������A�@��\��������1�N�o�ߌ�ł����Ă��A�ٔ��̊m��Ȃǂ̎��R���������Ƃ��́A���̎��R�����������̗�������N�Z����2�����ȓ��ɍX���̐��������邱�Ƃ��ł��܂��B

�@���L�̂悤�Ȏ��R�����������ʁA�ېʼn��i�y�ё����Ŋz���ߑ�ƂȂ������́A���̎��R�����������Ƃ�m�������̗�������4�����ȓ��Ɍ���A�X���̐����ɂ��Ŋz�̐�����}�邱�Ƃ��ł��܂��B

�@�X���̐����Ɋ�Â��X���ɂ��A�Ŋz���y�����ꂽ���ƂŐ������ߔ[���Ɋւ��ẮA�N�Z���i�X���̐��������������̗�������N�Z����3�����o�߂�����ƍX�������������̗�������N�Z����1�����o�߂�����Ƃ̂����ꂩ�������̗����j����ҕt�̎x����������͏[�����܂ł̊��Ԃ̓����ɉ����A�N4.3���̊����Ōv�Z�����ҕt���Z�����t����܂��B

(2012.9.14)

�y�[�W�擪�ɖ߂�

![]() -38�@�푊���l�̊ҕt���Z�����������Y�Ɋ܂܂��Ƃ����̂́A�ǂ̂悤�ȏꍇ�ł���

-38�@�푊���l�̊ҕt���Z�����������Y�Ɋ܂܂��Ƃ����̂́A�ǂ̂悤�ȏꍇ�ł���

�푊���l�̎���͂��ł������ҕt���Z���ɂ��ẮA�푊���l�̎��S�����ɂ��ېŊW���قȂ��Ă��邽�ߒ��ӂ��K�v�ł��B

�@�Ⴆ�A�푊���l��1��1������3��15���܂ł̊ԂɎ��S���A�O�N���̊m��\�������o���āA�\��[�Ŋz���̈ꕔ�̊ҕt����ꍇ�ł��B�\�������ł̔[�ŋ`���͗�N�̏I�����ɐ�������Ƃ���Ă��āA�ҕt�\���ƂȂ�ꍇ�̊ҕt���������ɂ��Ă����l�ł���ƍl�����܂��B���������āA�ҕt���Z���ɂ��Ă���N�I����͔푊���l�̍��Ƃ��Đ��ݓI�ɐ������Ă���ƍl����̂������ł���A�푊���l�̎��S���܂ł̊��ԂɌW��ҕt���Z���́A�����ł̉ېʼn��i�ɎZ������܂��B

�@�������A�푊���l��8���Ɏ��S���A�����l���푊���l�ɌW�邻�̔N���̏����ɂ��ď��m��\�������o���A7���ɔ[�t�����\��[�Ŋz�̂����ꕔ�̊ҕt�����ꍇ�̊ҕt���Z���́A�����l���m��\�����̒�o�ɂ���Č��n�I�Ɏ擾������̂ŁA�푊���l����̑����ɂ���Ď擾������̂Ƃ͔F�߂��Ȃ����߁A�����l�̏����Łi�G�����j�̉ېőΏۂƂȂ�A�����ł̉ېʼn��i�ɎZ������܂���B

(2012.9.29)

�y�[�W�擪�ɖ߂�

�������łɊւ���Q��A

Q-1 �@�����ł���������Y�Ƃ�

Q-2 �@�����ł������邩�ǂ����̔��f��������Ă�������

Q-3�@ �����l�͒N���Ȃ���

�E�E�E�E�����Ɠǂ�

���⌾�A�V��v�ȂǁA���̑��̎���Ɋւ���Q��A

Q-1�@�⌾���ɂ���ނ�����ƕ������̂ł����ǂ̂悤�Ȃ��̂ł���

Q-2�@��Y�������c�̎d���A���܂łɂ����炢����

Q-3�@�Ȃ�ׂ����Y�����炳���ɉƑ��Ɉ�Y�������p�������̂ł����ǂ������炢���ł��傤��

�E�E�E�E�����Ɠǂ�